飲食店を経営している場合、1年間の収支を税務署に申告して、所得税を支払わなければなりません。しかし「税務は複雑でよく分からない」「これは経費になるの?」と悩む人も多いはず。今回は飲食店で押さえておきたい、確定申告のポイントについてご紹介します。本記事である前編では青色申告にすべき理由を中心に、次の後編では具体的な方法について解説します。

前回の記事はこちら

従業員の食事やまかないにも税金がかかる場合も。やるべき税務処理方法は?

確定申告の提出期間と対象の期間

確定申告の対象期間は、前年の1月1日~12月31日です。この間の収支を書類に記載して、既定の期日までに提出しなければなりません。令和2年分書類の受付は、令和3年2月16日から3月15日までです。

申告を忘れると罰則として「無申告加算税」が加算されます。無申告加算税は、税額が50万円以下なら15%、50万円を超えた場合は20%です。

例えば、払うべき税金が110万円とすると、

無申告加算税1:50万円×15%=7万5,000円

無申告加算税2:(110万円-50万円)×20%=12万円

の合計17万5000円が加算され、もともと払うべき税額とあわせて合計119万5000円を支払う必要があります。

ただし、期限が過ぎていても税務署の調査が入る前に自主的に申告をしたり、申告をする意思があると認められたりした場合は、無申告加算税が軽減、もしくは加算されない場合があります。忘れてしまった場合でも、なるべく早く申告するようにしましょう。

最大控除を受けるには「青色申告」「複式簿記」「発生主義」をおさえる

青色申告について

確定申告には「青色申告」と「白色申告」がありますが、青色申告をおすすめします。青色申告は白色申告に比べて提出書類が多く、経理もやや複雑ですが、最高で65万円の特別控除(※)が受けられます。

特別控除を最大限活用すべき!

※複式簿記で記帳すると55万円控除、さらに電子帳簿保存またはe-Taxによる申告を行った青色申告者は、最高65万円の控除を受けられます。

ほかにも青色申告にはメリットがたくさん。

大きなポイントとしては、赤字になった年があってもその分を3年間繰り越せることが挙げられます。

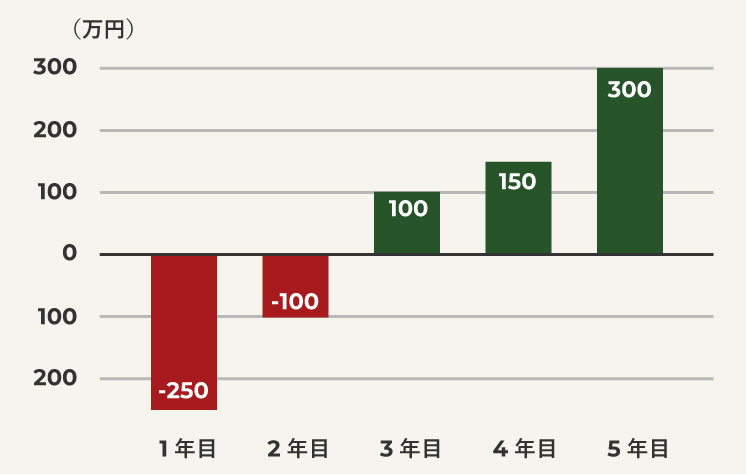

たとえば5年でこのように推移するとします。

- 1年目:250万円赤字

- 2年目:100万円赤字

- 3年目:100万円黒字

- 4年目:150万円黒字

- 5年目:300万円黒字

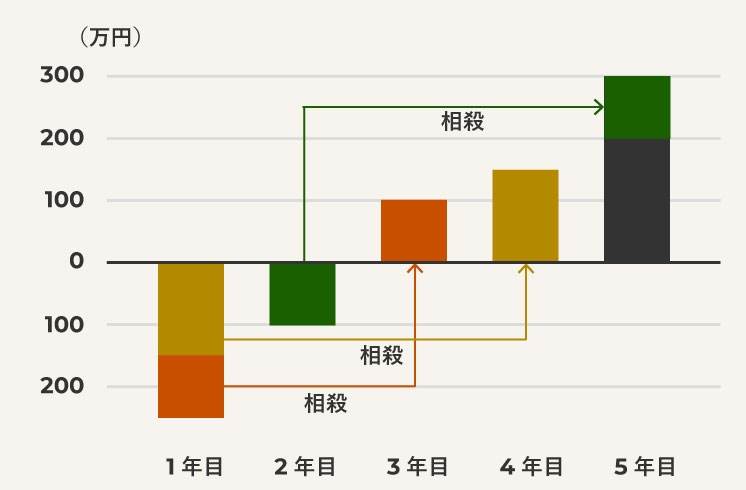

この場合、1年目の赤字のうち100万円分は3年目の黒字と相殺、1年目の残り150万円は4年目の黒字と相殺できます。さらに2年目の赤字100万円は5年目の黒字と相殺できます。

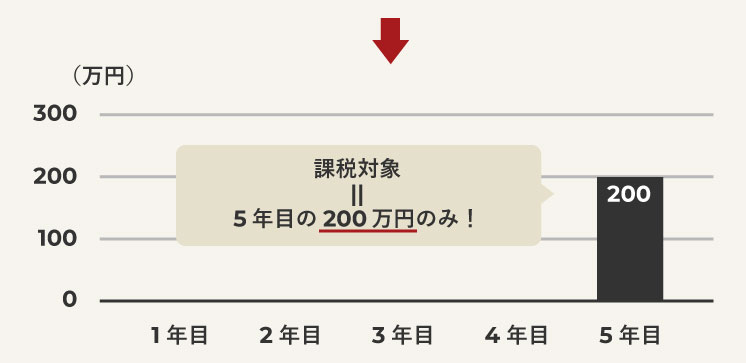

つまり、4年目まで所得税がゼロとなり、5年目は残りの黒字200万円分が所得税の対象となります。

ほか、以下のようなメリットも。

- 30万円未満の経費ならなら年度内に全額償却できる

- 従業員に家族がいる場合「青色事業専従者」として届け出れば、給与全額を経費計上できる

青色申告を行う場合は、所轄の税務署に「開業・廃業等届出書」と「青色申告承認申請書」を提出しておきましょう。開業・廃業等届出書を出していれば、翌年の1月中には確定申告に必要な書類が郵送で届きます。

複式簿記について

青色申告で多くの控除を受けるには、「複式簿記」とよばれる記帳の方法をとる必要があります。確定申告に関する説明に「簡易な簿記」「正規の簿記」という表現がでてくることがありますが、後者が複式簿記にあたります。

たとえば、

- 2月1日に電気代を3万円支払った

- 2月2日に仕入れを5万円分おこなった

- 2月3日に売上が10万円あった

を記帳するとします。

単式簿記の場合は以下のようになります。

| 日付 | 詳細 | 入金額 | 支出額 | 残額 |

|---|---|---|---|---|

| 2月1日 | 電気代 | 30,000 | 1,000,000 | |

| 2月2日 | 仕入 | 50,000 | 950,000 | |

| 2月3日 | 売上 | 100,000 | 1,050,000 |

複式簿記の場合は以下のようになります。

「電気代が3万円増えた」代わりに、「現金は3万円減った」といった収支に関する原因と結果をどちらも記録するイメージです。

| 日付 | 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

|---|---|---|---|---|

| 2月1日 | 電気代 | 30,000 | 現金 | 30,000 |

| 2月2日 | 仕入 | 50,000 | 現金 | 50,000 |

| 2月3日 | 現金 | 100,000 | 売上 | 100,000 |

やっぱり難しいのでは…という方。あきらめないで!

この記帳方法の複雑さが苦手意識をうむ要因となりやすいですが、最近は、freeeやマネーフォワードなど、専門的な知識がなくても複式簿記の表記に変換してくれるサービスが多くありますのでぜひ活用しましょう。

控除額のためだけでなく、経営に必要なお金の流れをしっかり把握するためにも複式簿記は有効です。

発生主義について

確定申告に関する説明に「現金主義」や「発生主義」といった表現が出てくることがありますが、これは会計処理の方法の違いをいいます。

現金主義の場合、現金の支出と収入があった時点で金額を計上します。

発生主義の場合、支出・収入の発生が確定した時点で金額を計上をし、実際に支払いがあったタイミングで出金の記録をします。

65万円控除を受けるには発生主義での帳簿づけが必要になります。具体的な違いをみてみましょう。

たとえば、11月15日に材料を5万円分仕入れ、クレジットカードで支払い、12月10日に引き落としがあったとします。

現金主義の場合は、お金が動いたタイミングでのみ記帳するため、12月10日に費用の計上と出金の記録をします。

一方発生主義の場合、購入した11月15日に費用の計上をし、12月10日に出金の記録をすることになります。

ここで違いを計算してみます。

上記で仕入れた材料を、12月に15万円で販売でき、かつクレジットカードで支払われたため翌1月10日に入金されるとします。

12月の損益は以下のようになります。

現金主義:5万円の赤字(12月の仕入れ代金10万円の現金支出のみ)

発生主義:10万円の黒字(12月の売上15万円-11月の仕入5万円)

帳簿づけの違いで、損益が変わることがわかります。

さきほどご紹介したような会計サービスには発生主義に対応しているものが多くありますので、まずはそれぞれの考え方を理解し、日々の計算はシステムに頼るとよいでしょう。

今回はここまで。 後編は「飲食店の確定申告、抑えるべきポイント〜経費の対象と手順〜」をお話しします。